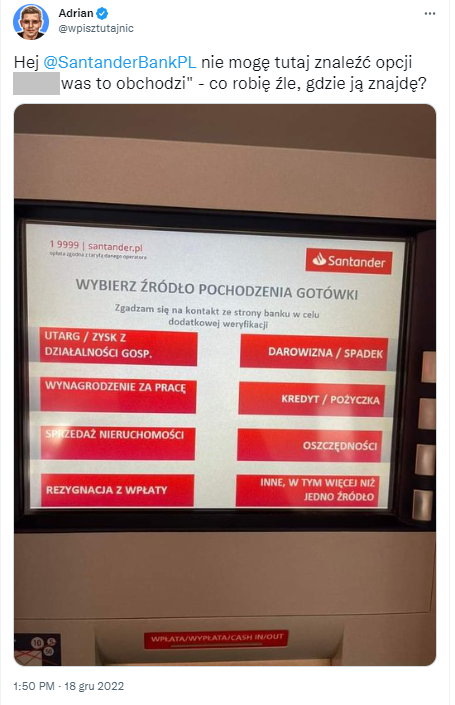

Ostatnio pojawiły się doniesienia, że nawet zwykła operacja, jaką jest wpłata gotówki na konto bankowe poprzez bankomat, może spotkać się z zapytaniem dotyczącym źródła pochodzenia pieniędzy. To właśnie taka sytuacja spotkała jednego z klientów Santandera, co stało się tematem dyskusji w mediach. Bank zadał pytanie o źródło pochodzenia wpłacanej gotówki, co wywołało zaskoczenie i zdziwienie klienta.

Ekran wpłatomatu zaoferował klientowi kilka opcji odpowiedzi, w tym „utarg/zysk z działalności”, „kredyt/pożyczka”, „darowizna/spadek” oraz „oszczędności”. Aby dokonać wpłaty, klient musiał wybrać jedną z tych opcji. Brak odpowiedzi uniemożliwiał kontynuację operacji, a co za tym idzie, wpłatę środków na konto.

Santander Bank Polska wkrótce odniósł się do sprawy, wyjaśniając, że banki mają obowiązek badania źródeł pochodzenia wpłacanych do banku środków zgodnie z ustawą o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu. W przypadku placówek bankowych, zadaniem doradców jest przeprowadzenie tej procedury, natomiast w przypadku wpłatomatów, klientom prezentowane są opcje do wyboru. Brak odpowiedzi uniemożliwia przyjęcie wpłaty, co stanowi obowiązek ustawowy wynikający z przepisów prawa.

Polecamy: Bank zablokował mu konto. Chciał wyjaśnień skąd ma pieniądze

Ustawa o przeciwdziałaniu praniu pieniędzy: Co mówią przepisy?

Przepisy ustawy o przeciwdziałaniu praniu pieniędzy oraz finansowaniu terroryzmu nakładają na polskie banki szereg obowiązków związanych z badaniem źródeł finansowania klientów. Chociaż te przepisy są znane od dawna, to działania banku w kwestii kontroli wpłacanych środków zaczynają się najczęściej w przypadku dużych kwot.

Zgodnie z ustawą, instytucje finansowe mają obowiązek rozpoznawać ryzyko prania pieniędzy oraz finansowania terroryzmu związane z transakcjami klientów i oceniać poziom tego ryzyka. Oznacza to, że banki muszą dokładnie zbadać, skąd pochodzą wpłacane do banku środki, co ma na celu zapobieganie nielegalnym praktykom finansowym.

Niedawne zdarzenie związane z klientem Santandera wyraźnie pokazuje, że nawet rutynowe operacje finansowe mogą podlegać kontroli ze strony banków, mającej na celu przeciwdziałanie praniu pieniędzy i finansowaniu terroryzmu. Dla klientów banków oznacza to konieczność zachowania świadomości przepisów oraz przygotowania się na możliwe pytania dotyczące źródła pochodzenia środków. Zgodność z przepisami prawa finansowego jest kluczowa, aby uniknąć nieprzyjemnych niespodzianek związanych z kontrolami bankowymi.