Paragon stanowi niezbity dowód na to, że dana transakcja została przeprowadzona zgodnie z obowiązującymi przepisami, a przedsiębiorca uiścił odpowiednie podatki. W ramach kampanii informacyjnej o nazwie „Weź paragon”, organy skarbowe starają się podkreślić znaczenie odbierania i dokładnego sprawdzania paragonów przez polskich konsumentów. Chociaż taka inicjatywa często rozpoczyna się w okresie ferii lub wakacji, to warto pamiętać, że należy być czujnym i regularnie kontrolować paragony przez cały rok.

Rola paragonu w transakcjach

Skarbówka zachęca do tego, aby każdy klient wziął paragon od sprzedawcy, od razu po zakończeniu transakcji. Jednakże, jeśli paragon nie zostanie dostarczony lub otrzymamy dziwny dokument, który nie przypomina standardowego paragonu fiskalnego, należy podjąć kroki w kierunku złożenia doniesienia. To właśnie takie sytuacje były podkreślane w trakcie akcji „Weź paragon” przeprowadzanej przez resort finansów w okresie wakacyjnym. Jednak organy skarbowe podkreślają, że składanie doniesień jest zawsze ważne, nawet poza sezonem urlopowym.

Kampania „Weź paragon”

Kampania „Weź paragon” ma na celu edukowanie społeczeństwa na temat znaczenia paragonów fiskalnych. Organizatorem akcji jest Ministerstwo Finansów, które zwraca uwagę na to, jak istotne jest, aby konsumenci żądali paragonów po dokonaniu każdej transakcji. Paragon jest dowodem na to, że sprzedawca odprowadził należny podatek VAT, a sama transakcja została zarejestrowana. W przeciwnym razie, bez wystawienia paragonu, dochodzi do nieuczciwego obrotu, który negatywnie wpływa na gospodarkę.

Paragon kelnerski vs. paragon fiskalny

Bywa, że po dokonaniu zakupów klient otrzymuje dokument, który nie jest typowym paragonem fiskalnym, lecz nosi nazwę „paragon kelnerski”. Ten rodzaj paragonu zawiera listę zamówionych produktów lub usług wraz z podsumowaniem kwoty do zapłaty. Ważne jest jednak zrozumienie, że paragon kelnerski ma zastosowanie wyłącznie wewnątrz przedsiębiorstwa i jest wykorzystywany głównie jako forma komunikacji między kelnerem a kuchnią, stąd jego nazwa.

Jeśli konsument znajdzie się w sytuacji, gdzie otrzymuje paragon kelnerski zamiast właściwego paragonu fiskalnego lub w ogóle nie otrzyma żadnego dokumentu, to organy skarbowe apelują o niezwłoczne zgłoszenie tego faktu. Przedsiębiorca, który wydaje klientowi paragon kelnerski lub nie dostarcza żadnego potwierdzenia transakcji, może być podejrzewany o nieuczciwe praktyki, które przyczyniają się do rozwoju tzw. „szarej strefy” w gospodarce.

Wydruki z terminala płatniczego

Dodatkowo, organy skarbowe zwracają uwagę na jeszcze jedno nieuczciwe działanie ze strony sprzedawców. W niektórych przypadkach, zamiast wystawienia właściwego paragonu fiskalnego, sprzedawcy wydają klientowi jedynie wydruk z terminala płatniczego. Należy jednak zrozumieć, że taki dokument w żaden sposób nie zastępuje paragonu fiskalnego. Jest to jedynie poświadczenie faktu dokonania transakcji przy użyciu karty płatniczej.

Paragon fiskalny ma znacznie większe znaczenie i pełni kluczową rolę w procesie dokumentowania transakcji. Jest on ważnym narzędziem w kontroli i regulacji działań gospodarczych, ponieważ zawiera informacje o sprzedaży, opodatkowaniu oraz innych istotnych aspektach finansowych. Wydawanie jedynie wydruku z terminala płatniczego może oznaczać próbę uniknięcia opodatkowania i utrudniać kontrolę nad działalnością gospodarczą.

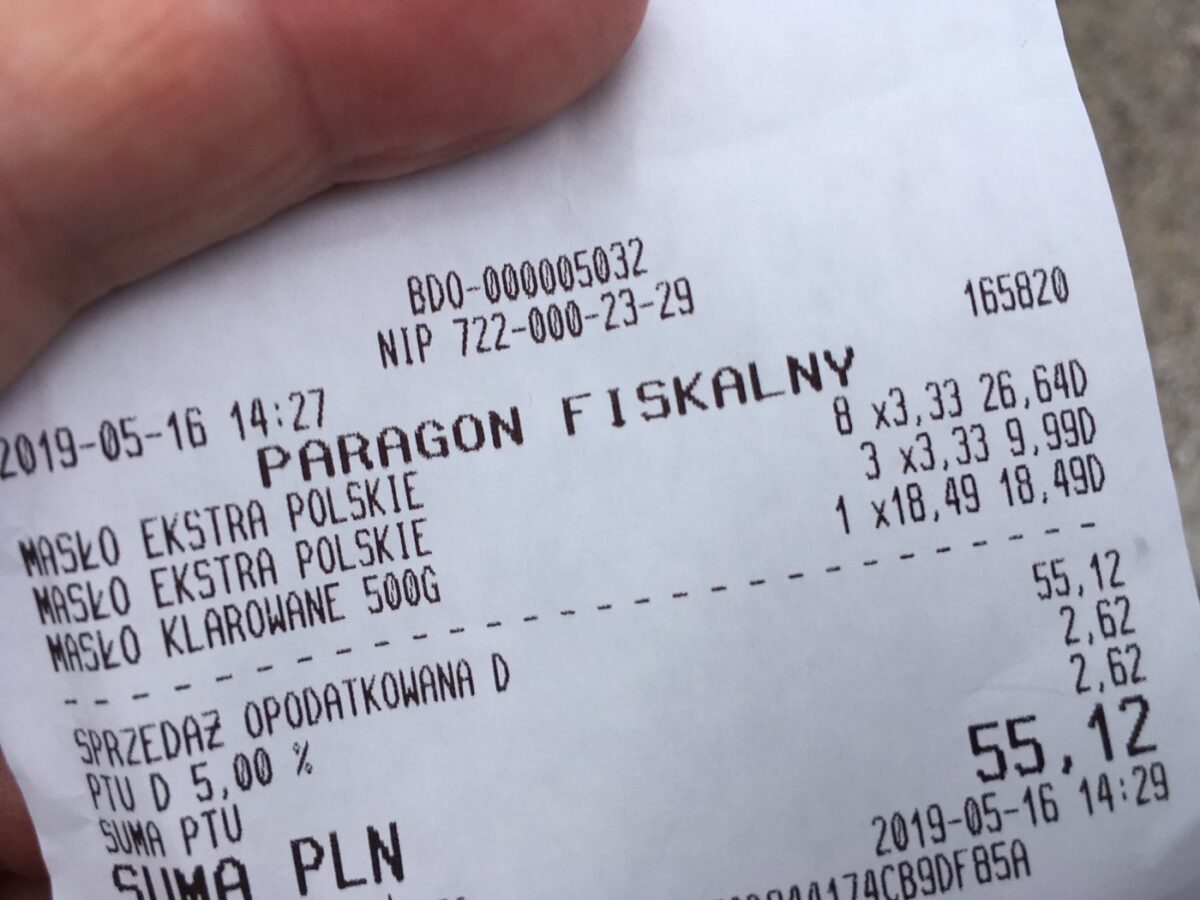

Obowiązkowe dane na paragonie fiskalnym

Paragon fiskalny musi zawierać odpowiednie dane. W wypadku, gdy przedsiębiorca nie wystawia paragonu fiskalnego, naraża się na karę finansową w wysokości 1000 zł. Jednak ta kwota to wyłącznie standardowy wymiar kary, a sankcja może być znacznie bardziej dotkliwa. Ustawodawca na rządowych stronach wskazuje, jakie dane powinny znaleźć się na wydruku z kasy fiskalnej:

- Imię i nazwisko lub nazwa podatnika, adres punktu sprzedaży, a w przypadku sprzedaży prowadzonej w miejscach niestałych – adres siedziby lub miejsca zamieszkania podatnika.

- NIP podatnika.

- Kolejny numer wydruku.

- Data, godzina i minuta sprzedaży.

- Oznaczenie „PARAGON FISKALNY”.

- Nazwa towaru lub usługi, która pozwala na ich jednoznaczną identyfikację.

- Cena jednostkowa towaru lub usługi.

- Ilość i wartość sumaryczna sprzedaży danego towaru lub usługi z oznaczeniem literowym przypisanej stawki podatku.

- Wartość opustów, obniżek lub narzutów, o ile występują.

- Wartość sprzedaży brutto i wysokość podatku według poszczególnych stawek podatku z oznaczeniem literowym, po uwzględnieniu opustów, obniżek lub narzutów.

- Wartość sprzedaży zwolnionej od podatku z oznaczeniem literowym.

- Łączna wysokość podatku.

- Łączna wartość sprzedaży brutto.

- Oznaczenie waluty sprzedaży, przynajmniej przy łącznej wartości sprzedaży brutto.

- Kolejny numer paragonu fiskalnego.

- Numer kasy i oznaczenie kasjera – przy więcej niż jednym stanowisku kasowym.

- Numer identyfikacji podatkowej (NIP) nabywcy – na żądanie nabywcy.

- Centralnie umieszczone logo fiskalne oraz numer unikatowy.

Jaką instrukcje wydała skarbówka?

Istnieją różne sposoby zgłaszania donosów do skarbówki, co daje szerokie możliwości dostępu dla obywateli. Oto cztery dostępne metody:

- Osobiście w urzędzie skarbowym: Jeśli wolisz podejść osobiście, możesz udać się do najbliższego urzędu skarbowego i tam złożyć swoje zgłoszenie. To tradycyjna forma kontaktu z instytucją.

- **Telefonicznie na numer bezpłatnego telefonu interwencyjnego 800 060 000**: Skarbówka udostępnia specjalny numer telefonu interwencyjnego, który jest bezpłatny dla obywateli. Dzwoniąc na ten numer, możesz przekazać swoje informacje lub doniesienie.

- Pisemnie na e-mail powiadomKAS@mf.gov.pl: Jeśli wolisz komunikować się drogą elektroniczną, możesz napisać e-mail na adres powiadomKAS@mf.gov.pl, gdzie przekażesz swoje doniesienie. To wygodna opcja, zwłaszcza jeśli preferujesz pisanie.

- Aplikacja e-Paragony: Skarbówka udostępnia również aplikację e-Paragony, przez którą możesz przekazywać donosy. To nowoczesna forma kontaktu, która może być bardziej intuicyjna dla osób korzystających z technologii mobilnych.

Dzięki tym różnym opcjom każdy może wybrać metodę zgłaszania donosów, która mu najbardziej odpowiada, niezależnie od preferowanego sposobu komunikacji. Warto pamiętać, że zgłoszenia te mogą być ważne dla zapewnienia prawidłowego funkcjonowania systemu podatkowego i walki z nielegalnymi działaniami.

Jeden komentarz

I co jeszcze? Co jeszcze podatki wstecz dla firm. To nas nie będzie. Polska została zaorana